Comentario Semanal del Mercado: Treasury: Quién Está Comprando y Por Qué Importa

20 de febrero de 2024

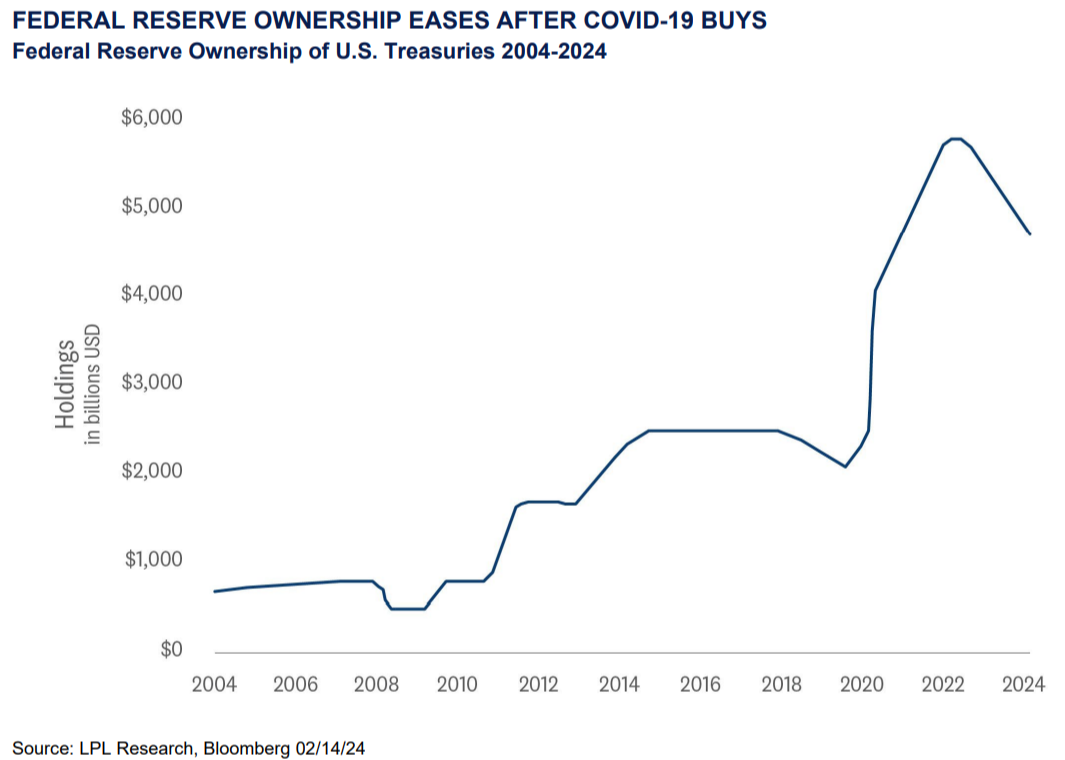

A medida que la Reserva Federal (Fed) continúa con su programa de Ajuste Cuantitativo (QT), surgen preguntas sobre las crecientes necesidades de financiamiento del Departamento del Tesoro. El programa de QT está diseñado para reducir el balance de la Fed —ahora $7.7 billones, bajando desde $9 billones— después de que se compraron bonos del Tesoro (mayormente) tras intensificarse las preocupaciones económicas durante la pandemia relacionada con COVID-19. Los hogares y, quizás sorprendentemente, los inversores extranjeros han sido compradores recientemente, y con la cantidad de oferta de bonos del Tesoro saliendo al mercado, ambos necesitarán seguir comprando.

De acuerdo con datos recientes de la oficina del presupuesto del congreso (CBO), se espera que la deuda total del Tesoro en manos del público crezca a más de $46 billones para 2033. La razón principal del aumento en la emisión de deuda esperada es un aumento en el gasto. Según el CBO, se espera que el gobierno de EE.UU. tenga déficits considerables durante la próxima década del orden del 5%–7% del Producto Interno Bruto (PIB) cada año. Entonces, para financiar esos déficits, el Departamento del Tesoro necesita emitir deuda. Y el Tesoro planea emitir mucha deuda. Y, por ende, el Tesoro necesita compradores.

En este punto, la Fed ya no es un comprador de bonos del Tesoro. Los fondos de pensiones, los fondos mutuos, los portafolios minoristas, los portafolios institucionales y una variedad de fondos cotizados en bolsa han sido importantes compradores domésticos. Los compradores extranjeros siguen siendo compradores activos participando en las subastas del Tesoro, pero los bancos centrales globales no han estado tan activos en las subastas del Tesoro como solían estarlo.

Con la deuda nacional en $34.23 billones y se espera que crezca, las ventas del Tesoro de EE.UU. son clave para pagar los costos de mantenimiento. Cada subasta es monitoreada de cerca tanto por los mercados de renta fija como por los mercados de renta variable para ver dónde se establece el rendimiento, ya que los rendimientos más altos tienen un efecto más negativo en la economía en general.

LA FED COMO COMPRADOR DE BONOS EN PERÍODOS DE ESTRÉS ECONÓMICO

La Fed tiene una historia de intervenir en el mercado del Tesoro durante períodos de estrés económico, con la Gran Recesión (2007–2009) popularizando el término “Flexibilización Cuantitativa” (QE), cuando la Fed compró grandes porciones de varios instrumentos del Tesoro, llamados compras de activos a gran escala (LSAPs). El balance de la Fed se expandió en $3.5 billones durante finales de 2007–2013, mientras la Fed continuaba ayudando a impulsar la economía. Al final de la recesión, el balance era de $4.5 billones.

Recurrir a una variedad de medidas monetarias en la “caja de herramientas” de la Fed se ha normalizado e institucionalizado, pero un aspecto clave de estas compras extraordinarias es que la Fed reducirá su balance a niveles previos a la crisis, como su compromiso actual.

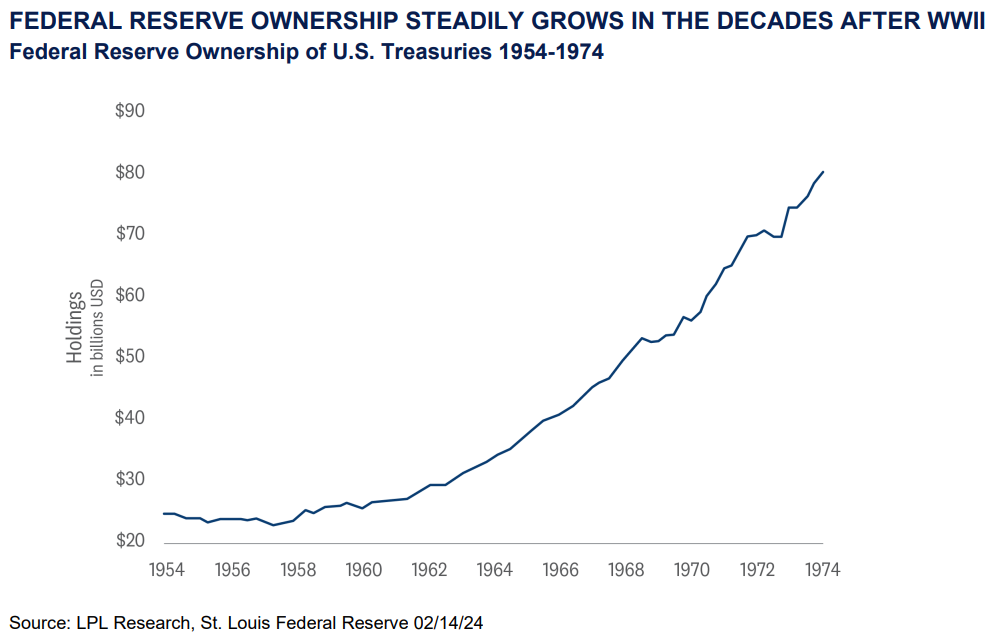

Desde 1941–1951, la Fed mantuvo las tasas en niveles bajos para debilitar el costo de la deuda adquirida y posteriormente mantuvo el límite durante seis años después del final de la Segunda Guerra Mundial. Esta política también se implementó durante la Primera Guerra Mundial, así como en las secuelas de la guerra.

Pero con la cantidad de deuda del Tesoro que probablemente llegará al mercado en los próximos años (¿unas pocas décadas?), el Departamento del Tesoro probablemente necesitará encontrar demanda adicional. La base de compradores del Tesoro actual es diversa, con compradores no domésticos y la Fed sirviendo como los mayores propietarios de valores del Tesoro. Sin embargo, el mayor propietario de bonos del Tesoro, la Fed, está reduciendo su considerable balance y está dejando que $60 mil millones de valores del Tesoro se desvanezcan cada mes (aunque la deuda que vence por encima del umbral de $60 mil millones se está reinvirtiendo actualmente en valores del Tesoro). Actualmente, la Fed posee un poco más de $5 billones en valores del Tesoro, o aproximadamente 25% de la emisión, pero está en camino de reducir su exposición en varios billones para finales de 2024. Aunque es probable que la Fed no pueda devolver su balance a los niveles previos a COVID-19, probablemente tampoco será un gran comprador de valores del Tesoro en el corto plazo (a menos que un evento macroeconómico imprevisto haga que la Fed implemente la flexibilización cuantitativa nuevamente). Entonces, el mayor comprador de bonos del Tesoro probablemente esté al margen por ahora.

LOS BANCOS CENTRALES GLOBALES COMO COMPRADORES IMPORTANTES

Aunque la Fed fue el principal banco central activo en el mercado del Tesoro durante muchas décadas, los bancos centrales globales comenzaron a entrar en el mercado a principios de 2000, cuando el Banco Popular de China (PBOC) lanzó un programa de compras intensivas en subastas. Los bonos del Tesoro proporcionaban liquidez fácil y accesible para las ganancias de exportación de Pekín en dólares estadounidenses. Las compras fueron de tal escala que los rendimientos bajaron en el bono del Tesoro a 10 años, lo que condujo a tasas hipotecarias más bajas como consecuencia. Hubo numerosos estudios que atribuyeron la burbuja del mercado de la vivienda a las tasas hipotecarias más bajas “proporcionadas” por China.

Al final de 2006, las empresas financieras extranjeras poseían casi un tercio de los bonos del Tesoro en circulación, más del doble de la cantidad en el balance de la Fed. A medida que más compradores extranjeros participaron en las subastas, las tenencias extranjeras aumentaron a 40% justo cuando el mercado de la vivienda estaba a punto de colapsar.

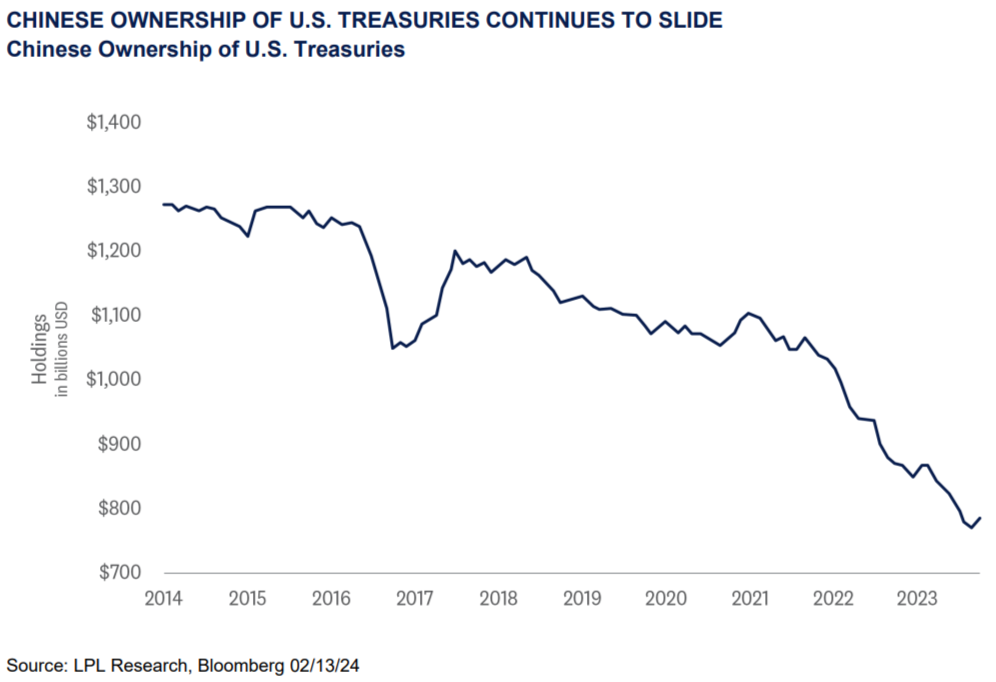

Después de la recesión, muchos de los bancos centrales globales, especialmente en los mercados emergentes, comenzaron a deshacer sus posiciones y vender activamente bonos del Tesoro.

Para 2015, la reducción en las tenencias globales centrales fue de 1.5 veces la cantidad que tenía la Fed, considerablemente más baja que durante los años de fuerte actividad en el mercado de EE.UU.

El PBOC superó al Banco de Japón (BOJ) como el mayor comprador y titular de bonos del Tesoro, mientras acumulaban $1.3 billones en bonos del Tesoro. A medida que China comenzó a alejarse del dólar estadounidense y las relaciones bilaterales comenzaron a deteriorarse, los activos se han estabilizado en poco menos de $800 mil millones.

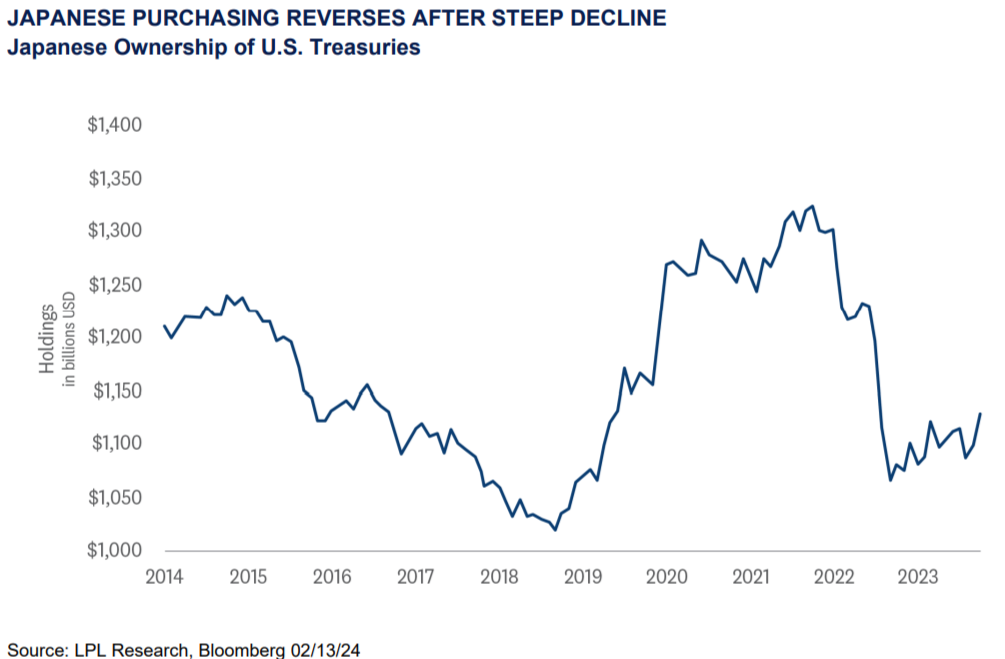

Hoy, el BOJ sigue siendo el mayor propietario extranjero de bonos del Tesoro, pero han sido menos activos en los últimos años a medida que los costos de cobertura han aumentado. Además, existen preocupaciones de que una vez que el BOJ desmantele el mecanismo de Control de la Curva de Rendimiento (YCC) que mantiene su bono a 10 años dentro de una banda y proceda con un aumento de tasas debido a la derrota de la deflación, los japoneses podrían vender gradualmente sus tenencias de EE.UU. y repatriar fondos de vuelta a Japón para aprovechar los rendimientos más altos.

Muchos bancos centrales globales, incluido el PBOC, se han convertido en compradores activos de oro mientras que las preocupaciones geopolíticas, junto con un desmantelamiento continuo de la globalización, han disuadido a los compradores de participar en las recientes subastas del Tesoro.

LA IMPORTANCIA DE LAS SUBASTAS EXITOSAS DEL TESORO

Dada la necesidad de financiamiento descomunal del Departamento del Tesoro, las subastas se han convertido en el vehículo mediante el cual los inversionistas ayudan a financiar la creciente deuda del país. Afortunadamente, la mayor subasta de bonos del Tesoro a 10 años el 7 de febrero, por $42 mil millones, se resolvió a un rendimiento menor al esperado con la mayor parte de la compra proveniente de compradores extranjeros. Las subastas no habían visto una participación extranjera tan fuerte desde febrero de 2023.

Con los bancos centrales globales no tan activos, las subastas dependen cada vez más de compradores privados que son más sensibles al precio que los bancos centrales. Los inversionistas domésticos y los fondos mutuos han estado aumentando su propiedad en bonos del Tesoro y probablemente necesitarán seguir aumentando las acciones para mantenerse al día con la oferta esperada. Históricamente, ninguno ha sido un comprador demasiado grande de bonos del Tesoro, pero con los rendimientos en niveles no vistos desde hace más de una década, los hogares, en particular, han estado agregando letras y bonos del Tesoro a sus portafolios. Sin duda, necesitarán seguir agregando bonos del Tesoro a sus portafolios para ayudar a compensar la oferta. Y con el cambio demográfico y los baby boomers retirándose, los bonos del Tesoro de mayor rendimiento probablemente seguirán siendo atractivos.

Sin restringir el gasto fiscal, la venta de bonos del Tesoro a un precio y rendimiento razonables se convertirá en el barómetro para evaluar cómo está funcionando la economía y los mercados financieros de EE.UU. Existe aprehensión sobre cuánto tiempo los compradores —tanto extranjeros como domésticos— pueden apoyar a EE.UU. con rendimientos atractivos y si exigirán mejores precios con rendimientos finalmente más altos.

También hay otra preocupación si las subastas atraen a menos compradores. ¿Quién entonces vendrá para asumir los bonos del Tesoro? La respuesta siempre es la misma —la Fed. Esta sería la opción menos aceptable para aquellos que exigen un mercado del Tesoro funcional y líquido. Si las subastas se vuelven cada vez más ineficaces, podría ser el punto de crisis que obligue a finalmente reducir el déficit.

CONCLUSIÓN

Si bien mucha atención (con razón) se centra en la cantidad de oferta de bonos del Tesoro que llegará al mercado durante los próximos años, el principal impulsor de los rendimientos del Tesoro sigue siendo la política de la Fed. Nuestro caso base es que la Fed podrá reducir la tasa de los fondos federales en 1%. Y después de unos meses de expectativas demasiado agresivas, los mercados generalmente han vuelto a ser más alineados con nuestras expectativas. Como tal, a menos que las presiones inflacionarias se aceleren nuevamente, los rendimientos del Tesoro podrían estar cerca de los máximos del ciclo, lo que debería ayudar con la demanda si la expectativa del mercado es rendimientos más bajos dentro de un año.

Además, el aumento actual en la oferta ocurrirá en un contexto de inflación en desaceleración y expectativas de recortes en las tasas de la Fed este año. Los inversionistas podrían requerir algunas concesiones para digerir los problemas mayores, pero la mejora en las perspectivas para tasas este año debería atraer alguna demanda adicional del margen.

Como tal, con los datos económicos (hasta ahora) continuando reflejando una economía más resiliente de lo que se esperaba originalmente, creemos que los rendimientos del Tesoro probablemente permanecerán en un rango de negociación al menos en el corto plazo. A pesar de la discusión continua sobre la oferta, creemos que el rendimiento del Tesoro a 10 años podría mantenerse mayormente en el rango de 3.75% a 4.25% este año con riesgos tanto al alza como a la baja más o menos equilibrados.

PERSPECTIVAS DE ASIGNACIÓN DE ACTIVOS

El Comité de Asignación Estratégica y Táctica de Activos (STAAC) de LPL mantiene su postura neutral en acciones a pesar de la fortaleza del último rally del mercado de acciones que llevó al S&P 500 por encima del hito de 5,000. La mejora en las perspectivas para el crecimiento económico y las ganancias, junto con la relativa estabilidad en las tasas de interés, mantiene el equilibrio riesgo-recompensa para acciones y bonos bastante bien equilibrado, aunque el alza en el balance del año probablemente sea bastante modesta.

Dentro de las acciones, el STAAC continúa favoreciendo una inclinación hacia acciones domésticas sobre acciones internacionales, con una preferencia por Japón entre los mercados desarrollados, y una posición infraponderada en mercados emergentes (EM). El Comité también recomienda una ligera inclinación hacia grandes capitalizaciones y acciones de crecimiento. Finalmente, el STAAC sigue recomendando una ligera sobreponderación hacia renta fija, financiada a partir de efectivo.

DIVULGACIONES IMPORTANTES

Este material es solo para información general y no está destinado a proporcionar asesoramiento específico o recomendaciones para ningún individuo. No hay garantía de que los puntos de vista o estrategias discutidas sean adecuadas para todos los inversores o produzcan resultados positivos. Invertir implica riesgos, incluida la posible pérdida del capital. Cualquier pronóstico económico mencionado puede no desarrollarse como se predijo y está sujeto a cambios.

Las referencias a mercados, clases de activos y sectores generalmente están relacionadas con el índice de mercado correspondiente. Los índices son compuestos estadísticos